สหรัฐฯเตรียมปรับลดดอกเบี้ยในเดือนนี้ ขณะที่ญี่ปุ่นไม่เร่งรีบขึ้นดอกเบี้ย ด้านจีนคงเผชิญแรงกดดันจากภาคการผลิตที่เปราะบาง

•สหรัฐฯ

แรงกดดันเงินเฟ้อในสหรัฐฯ ทยอยผ่อนคลายลง ปูทางสู่การปรับลดดอกเบี้ยของ FED ในการประชุมเดือนกันยายน ความเชื่อมั่นผู้บริโภคในเดือนสิงหาคมเพิ่มขึ้นเป็นครั้งแรกหลังจากร่วงลงติดต่อกัน 4 เดือน สู่ระดับ 67.9 จากเดือนก่อนที่ 66.4 ขณะที่อัตราการเติบโตทางเศรษฐกิจ (GDP) ในไตรมาส 2 อยู่ที่ 3.0% QoQ annualized สูงกว่าตัวเลขคาดการณ์ของตลาดที่ 2.8% โดยการใช้จ่ายส่วนบุคคลของผู้บริโภคเพิ่มขึ้น 0.5% จากไตรมาสก่อนที่ 0.3% ในส่วนของดัชนี PCE รายงานออกมาต่ำกว่าคาดการณ์ของตลาดเล็กน้อย โดยดัชนี PCE ทั่วไปเดือนกรกฎาคมอยู่ที่ 2.5% YoY ส่วนดัชนี PCE พื้นฐานอยู่ที่ 2.6% ทรงตัวเมื่อเทียบกับเดือนก่อนหน้า

การเติบโตของเศรษฐกิจสหรัฐฯมีแนวโน้มชะลอลงต่อเนื่องจนถึงปีหน้าจากผลกระทบของภาวะทางการเงินที่ตึงตัวซึ่งจะส่งผลต่อความสามารถในการชำระหนี้การบริโภคได้ในระยะถัดไป สะท้อนจากยอดการผิดนัดชำระหนี้ของบัตรเครดิตและสินเชื่อรถยนต์ที่ทยอยเพิ่มสูงขึ้นและอัตราการออมของภาคครัวเรือนที่ปรับลดลง นอกจากนี้ ตลาดแรงงานลดความร้อนแรงลง ประกอบกับภาพรวมอัตราเงินเฟ้อที่ชะลอตัวต่อเนื่อง บ่งชี้ถึงความเป็นไปได้ในการเริ่มปรับลดอัตราดอกเบี้ยในเดือนกันยายนนี้ โดยคาดว่าจะมีการลดอัตราดอกเบี้ย 3 ครั้งในปีนี้ ครั้งละ 0.25% อย่างไรก็ตาม วิจัยกรุงศรีประเมินว่าเฟดจะปรับลดอัตราดอกเบี้ยลงอย่างค่อยเป็นค่อยไปเนื่องจากความเสี่ยงต่อภาวะถดถอยในปัจจุบันที่ยังค่อนข้างต่ำ

•ญี่ปุ่น

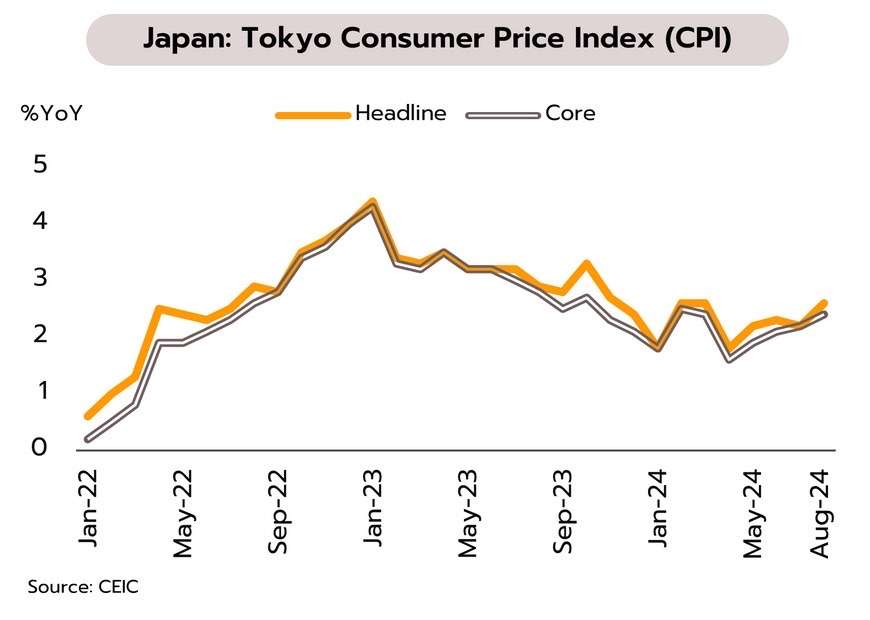

แม้เงินเฟ้อในญี่ปุ่นเร่งตัวสูงกว่าคาด แต่ยังไม่กระทบมุมมองเรื่องทิศทางดอกเบี้ยของ BOJ ในช่วงที่เหลือของปีนี้ ในเดือนสิงหาคม Tokyo CPI ทั่วไปเพิ่มขึ้น 2.6% YoY สูงกว่าคาดการณ์ของตลาด และเร่งขึ้นจากเดือนก่อนที่ 2.2% ส่วน Tokyo CPI พื้นฐานเพิ่มขึ้น 2.4% เร่งขึ้นจากเดือนก่อนที่ 2.2% ขณะที่ยอดค้าปลีกชะลอตัวลงสู่ระดับ 2.6%YoY จากเดือนก่อนที่ 3.8% นอกจากนี้ ตัวเลขการจ้างงานของญี่ปุ่นส่งสัญญาณชะลอตัวมากขึ้นในเดือนกรกฎาคม โดยอัตราการว่างงานเพิ่มขึ้นสู่ระดับ 2.7% สูงสุดในรอบ 11 เดือน ขณะที่ อัตราส่วนปริมาณงาน/จำนวนผู้สมัคร (Jobs/applications ratio) ขยับดีขึ้นเล็กน้อยจาก 1.23 สู่ระดับ 1.24 แต่ยังคงอยู่ใกล้จุดต่ำสุดในรอบ 2 ปี

แม้ว่าอัตราเงินเฟ้อญี่ปุ่นปรับตัวสูงขึ้นในเดือนสิงหาคมแต่คาดว่าธนาคารกลางญี่ปุ่น (BOJ) จะไม่เร่งรีบปรับขึ้นอัตราดอกเบี้ยในระยะอันใกล้นี้ เนื่องจาก (i) แนวโน้มเศรษฐกิจญี่ปุ่นที่ยังคงโตต่ำจากความอ่อนแอของภาคการผลิตและการส่งออกที่ต้องเผชิญกับสงครามการค้าที่อาจรุนแรงขึ้น; (ii) ขาขึ้นของเงินเฟ้อที่คาดว่าจะจำกัดจากการกลับมาใช้มาตรการอุดหนุนราคาพลังงานในเดือนกันยายน; และ (iii) ความผันผวนในตลาดการเงินจากความกังวลการลดสถานะ (unwinding of yen carry trade) ซึ่งยังคงเป็นความท้าทายต่อการยกเลิกนโยบายการเงินแบบผ่อนคลายของ BOJ ในระยะสั้น ด้วยเหตุนี้ วิจัยกรุงศรีประเมินว่าอัตราดอกเบี้ยนโยบายของญี่ปุ่น ณ สิ้นปี 2567 จะไม่เกินกว่าระดับ 0.50% เพื่อรักษาเสถียรภาพของตลาดการเงินพร้อมกับหนุนการเติบโตทางเศรษฐกิจ

•จีน

ภาคอุตสาหกรรมของจีนยังเปราะบาง ขณะที่ผลบวกจากมาตรการกระตุ้นยังจำกัด ทางการรายงาน PMI ภาคการผลิตหดตัวติดต่อกัน เป็นเดือนที่ 4 ที่ระดับ 49.1 ในเดือนสิงหาคม ลดลงจาก 49.4 ในเดือนกรกฎาคม สวนทางกลับภาคเอกชนหรือ Caixin ที่รายงาน PMI ภาคการผลิตพลิกกลับมาขยายตัวหลังลดลงสู่ระดับต่ำสุดในรอบ 10 เดือนในเดือนกรกฎาคม ขณะเดียวกันทางการรายงาน PMI นอกภาคการผลิตขยับขึ้นเล็กน้อยจาก 50.2 เป็น 50.3 ด้านสงครามการค้ายังขยายตัวต่อเนื่อง ล่าสุด แคนาดาประกาศขึ้นภาษีนำเข้ายานยนต์ไฟฟ้าเพิ่มในอัตรา 100% เหล็กและอะลูมิเนียมในอัตรา 25% โดยจะมีผลบังคับใช้วันที่ 1 และ 15 ตุลาคม ตามลำดับ

ภาคการผลิตที่อ่อนแอในเดือนสิงหาคมสะท้อนผลบวกที่จำกัดจากมาตรการอุดหนุนการซื้อเครื่องใช้ไฟฟ้าและยานยนต์ใหม่ ซึ่งขยายเพิ่มเติมรอบใหม่ช่วงปลายเดือนกรกฎาคม ขณะที่หลายปัจจัยยังคงกดดันเศรษฐกิจต่อเนื่อง อาทิ (i) ความเปราะบางในภาคการผลิต ซึ่งสะท้อนปัญหาเชิงโครงสร้าง โดยเฉพาะอุปทานส่วนเกิน (ii) การบริโภคภายในประเทศทิ่เติบโตต่ำ ส่วนหนึ่งเป็นผลจากความมั่งคั่งที่ลดลงตามความซบเซาในภาคอสังหาริมทรัพย์ ระดับความเชื่อมั่นของผู้บริโภคที่ยังต่ำกว่าก่อนโควิดถึงกว่า 30% ในเดือนกรกฎาคม รวมถึงการว่างงานในกลุ่มคนหนุ่มสาวที่เร่งขึ้นจาก13.2% ในเดือนมิถุนายนเป็น 17.1% ในเดือนกรกฏาคม และ (iii) ความขัดแย้งทางการค้าที่รุนแรงขึ้นอาจทำให้การส่งออกชะลอตัวในระยะข้างหน้า ดังนั้น เป้าหมายการเติบโตทางเศรษฐกิจที่ราว 5% อาจเผชิญ

การท่องเที่ยว และภาคส่งออกช่วยขับเคลื่อนเศรษฐกิจในช่วงต้นไตรมาส 3แต่ยังต้องติดตามความต่อเนื่องในการเติบโตท่ามกลางข้อจำกัด

อุปสงค์จากต่างประเทศที่ปรับดีขึ้นเป็นแรงหนุนต่อการฟื้นตัวของเศรษฐกิจในช่วงเดือนกรกฏาคม แต่ความเชื่อมั่นด้านการใช้จ่ายในประเทศยังอ่อนแอ ธปท. รายงานเศรษฐกิจโดยรวมเดือนกรกฏาคมปรับดีขึ้นจากที่ชะลอลงในเดือนก่อน โดยได้ปัจจัยหนุนจากการฟื้นตัวของอุปสงค์จากต่างประเทศ ทั้งมูลค่าการส่งออกที่ไม่รวมทองคำ (+2.8% MoM sa) และรายรับจากนักท่องเที่ยวต่างชาติที่ปรับเพิ่มขึ้นแม้ด้านจำนวนจะปรับลดลงเล็กน้อย (+4.4% และ -0.4% ตามลำดับ) ส่วนการลงทุนภาคเอกชนกลับมาขยายตัวได้อีกครั้ง (+6.0%) ขณะที่การบริโภคภาคเอกชนทรงตัว (+0.2%) อย่างไรก็ตาม ความเชื่อมั่นของผู้ประกอบการและผู้บริโภคปรับลดลงในเดือนกรกฏาคม ส่วนหนึ่งจากความกังวลด้านเศรษฐกิจที่ขยายตัวต่ำ

วิจัยกรุงศรีประเมินว่าแม้แรงส่งจากการใช้จ่ายในประเทศอาจแผ่วลงบ้างในช่วงการเปลี่ยนแปลงทางการเมืองและรอการจัดตั้งรัฐบาล แต่เศรษฐกิจไทยโดยรวมในช่วงครึ่งปีหลังยังมีแนวโน้มเติบโตต่อเนื่อง โดยมีแรงหนุนหลักจาก (i) ภาคท่องเที่ยวที่คาดว่าจะเติบโต ปัจจัยบวกจากมาตรการวีซ่าฟรีแก่ 93 ประเทศ และก้าวเข้าสู่ช่วงไฮซีซั่นในช่วงไตรมาสสุดท้ายของปี (ii) ผลจากฐานที่ต่ำในปีที่แล้ว เนื่องจากความล่าช้าในการจัดทำงบประมาณรายจ่ายประจำปี 2567 ซึ่งอาจเป็นปัจจัยทางเทคนิคที่สนับสนุนให้อัตราการเติบโตเมื่อเทียบกับช่วงเดียวกันของปีก่อน (Year-on-Year) เร่งสูงขึ้นในไตรมาสสุดท้ายของปีนี้ และ (iii) การดำเนินนโยบายเศรษฐกิจของรัฐบาลชุดใหม่ซึ่งคาดว่าจะช่วยฟื้นความเชื่อมั่น และกระตุ้นการใช้จ่ายในประเทศ อย่างไรก็ตาม ยังต้องติดตามความชัดเจนของนโยบายเศรษฐกิจรวมถึงโครงการดิจิทัลวอลเล็ตที่จะปรับมาเป็นการโอนเงินให้แก่กลุ่มผู้ถือบัตรสวัสดิการแห่งรัฐและกลุ่มผู้พิการรวมกันราว 14.5 ล้านคน ความต่อเนื่องของการฟื้นตัวของภาคส่งออก รวมถึงผลกระทบจากน้ำท่วม และปัญหาหนี้ครัวเรือนสูง ซึ่งอาจเป็นข้อจำกัดของการเติบโตทางเศรษฐกิจ

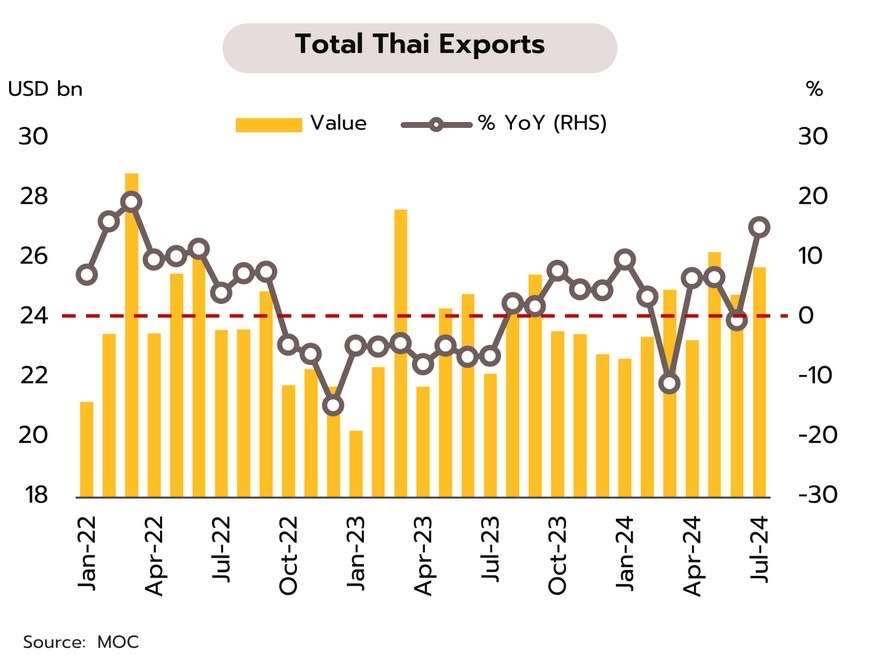

แม้มูลค่าส่งออกเดือนกรกฏาคมขยายตัวสูงสุดในรอบ 28 เดือน แต่ยังมีปัจจัยท้าทายที่อาจจำกัดการเติบโตในช่วงที่เหลือของปี กระทรวงพาณิชย์รายงานมูลค่าส่งออกในเดือนกรกฎาคมอยู่ที่ 25.7 พันล้านดอลลาร์ ขยายตัวสูงถึง 15.2% YoY เป็นการกลับมาขยายตัวจากเดือนมิถุนายนที่หดตัว 0.3% และหากหักสินค้าที่เกี่ยว เนื่องกับน้ำมันและทองคำ มูลค่าส่งออกขยายตัว 9.3% โดยการส่งออกสินค้าสำคัญที่ขยายตัว อาทิ เครื่องคอมพิวเตอร์และอุปกรณ์ (+82.6%) เคมีภัณฑ์ (+38.2%) เครื่องปรับอากาศและส่วนประกอบ (+27.8%) ยางพารา (+55.4%) ข้าว (+15.6%) และผลิตภัณฑ์ยาง (+13.8%) ขณะที่การส่งออกในบางกลุ่มหดตัว อาทิ รถยนต์ อุปกรณ์และส่วนประกอบ (-18.6%) แผงวงจรไฟฟ้า(-8.7%) น้ำตาลทราย (-39.1%) และผลไม้สด แช่เย็น แช่แข็ง และแห้ง (-15.7%) ด้านตลาดส่งออกพบว่าขยายตัวในตลาดหลักทั้งสหรัฐฯ สหภาพยุโรป จีน อาเซียน5 และ CLMV ขณะที่การส่งออกไปญี่ปุ่นหดตัวต่อเนื่อง สำหรับในช่วง 7 เดือนแรกของปี 2567 มูลค่าการส่งออกขยายตัว 3.8%

มูลค่าการส่งออกในเดือนกรกฏาคมกลับมาขยายตัวได้ในอัตราสูงสุดนับตั้งแต่เดือนมีนาคม 2565 ส่วนหนึ่งเป็นผลจากการส่งออกทองคำที่สูงกว่า 4 เท่าเมื่อเทียบกับเดือนเดียวกันปีก่อน นอกจากนี้ ยังได้ปัจจัยหนุนจากการฟื้นตัวของความต้องการซื้อสินค้ากลุ่มอิเล็กทรอนิกส์ในตลาดโลก ตามการขยายตัวของเทคโนโลยีดิจิทัล และการเร่งส่งออกสินค้าเพื่อลดความเสี่ยงจากปัญหาความล่าช้าในการขนส่งสินค้าทางเรือ สำหรับแนวโน้มในช่วงที่เหลือของปี คาดว่าการส่งออกของไทยยังเผชิญปัจจัยท้าทายที่อาจจำกัดการเติบโตอยู่ เนื่องจาก (i) เศรษฐกิจประเทศคู่ค้าหลักที่มีสัญญาณชะลอตัวชัดเจนทั้งสหรัฐฯ และจีน (ii) ความขัดแย้งทางภูมิรัฐศาสตร์ที่ยังคงยืดเยื้อ (iii) สงครามทางการค้าที่มีแนวโน้มรุนแรงขึ้น และปัญหาอุปทานส่วนเกินหรือสินค้าล้นตลาดของจีน ซึ่งก่อให้เกิดการไหลทะลักของสินค้าจีนเข้าสู่ตลาดโลกและไทย ซึ่งจะกระทบต่อภาคการผลิตในประเทศที่มีต้นทุนสูงกว่า และ (iv) ปัญหาเชิงโครงสร้างหรือความสามารถในการแข่งขันของภาคการผลิตอุตสาหกรรมของไทย