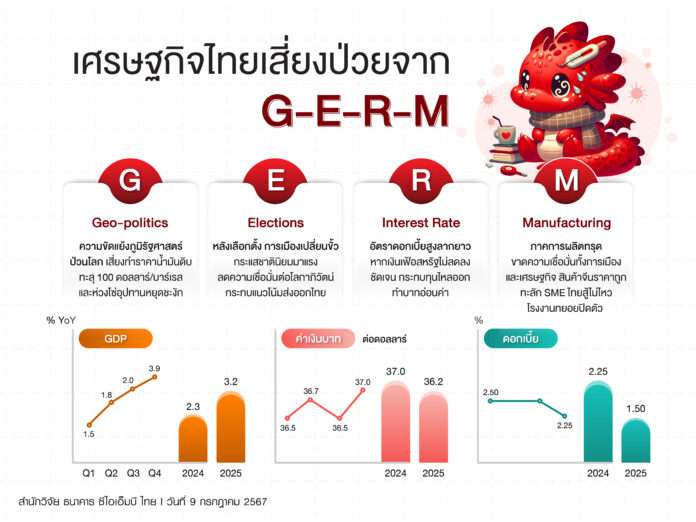

ดร.อมรเทพ จาวะลา ผู้ช่วยกรรมการผู้จัดการใหญ่ ผู้บริหารสำนักวิจัย ธนาคาร ซีไอเอ็มบี ไทย เปิดเผยว่า เศรษฐกิจไทยไตรมาสสามมี 4 ปัจจัยเสี่ยงหลัก เรียกย่อๆ ว่า GERM

G – Geo–politics – ความขัดแย้งทางภูมิรัฐศาสตร์กำลังป่วนโลกกระทบความเชื่อมั่นนักลงทุน ต้นทุนขนส่งสินค้าทางเรือจะสูงขึ้น โดยเฉพาะราคาน้ำมันดิบที่เป็นต้นทุนสำคัญในภาคการผลิตและขนส่ง ราคาน้ำมันดิบเบรนท์ที่เคยคาดการณ์ 82 ดอลลาร์ต่อบาร์เรลอาจปรับขึ้นไปทะลุ 100 ดอลลาร์ต่อบาร์เรลได้หากสถานการณ์เลวร้ายและกระทบผู้ผลิตน้ำมันรายใหญ่อย่างซาอุดิอาระเบียและอิหร่าน รวมทั้งความขัดแย้งในยูเครนที่อาจยืดเยื้อและรุนแรงจนกระทบอุปทานน้ำมันของรัสเซีย ตลอดจนความขัดแย้งระหว่างจีนและไต้หวัน หรือเกาหลีเหนือและเกาหลีใต้ที่อาจกระทบห่วงโซ่อุปทานภาคการผลิตจนทำให้ราคาสินค้าบางประเภทโดยเฉพาะกลุ่มอิเล็กทรอนิกส์ปรับพุ่งขึ้นได้

E – Elections – การเลือกตั้งในหลายประเทศที่อาจเปลี่ยนขั้วการเมือง การเลือกตั้งแม้เป็นเรื่องปกติในระบอบประชาธิปไตยที่ประชาชนมีส่วนร่วมในการเลือกตัวแทนไปบริหารประเทศ แต่ เรามักพบการเมืองที่เปลี่ยนขั้ว มีผลต่อการดำเนินนโยบายที่แตกต่างกันออกไป เช่น การเลือกตั้งในอังกฤษและฝรั่งเศส กระทบต่อความเชื่อมั่นในการลดระดับหนี้สาธารณะและกระทบต่อค่าเงินและการเติบโตทางเศรษฐกิจ ที่น่าจับตา คือ การเลือกตั้งประธานาธิบดีสหรัฐ วันที่ 5 พฤศจิกายนนี้ จะมีความสำคัญต่อทิศทางการค้า การลงทุน และกระแสโลกาภิวัตน์ตีกลับ (De-globalization) ที่จะกระทบกับเศรษฐกิจไทยได้

R– Interest Rate – อัตราดอกเบี้ยทรงตัวในระดับสูงและลากยาว แม้เราคาดว่าเฟดจะเริ่มปรับลดดอกเบี้ยช่วงกันยายนและธันวาคม จากระดับ 5.50% สู่ระดับ 5.00% ในปลายปีนี้ จากตัวเลขการจ้างงานและอัตราเงินเฟ้อที่เริ่มแผ่วลง แต่หากเฟดยังกังวลต่อทิศทางเงินเฟ้อที่ลดลงช้า และห่วงว่าหากปรับลดดอกเบี้ยเร็วเกินไปจะทำให้เงินเฟ้อกลับมาพุ่งขึ้นต่อได้เฟดอาจเลือกที่จะคงอัตราดอกเบี้ยตลอดทั้งปี ซึ่งจะส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐปรับตัวขึ้น ความน่าสนใจของการลงทุนสินทรัพย์เสี่ยงในตลาดเกิดใหม่ลดลง มีเงินทุนไหลออกจากตลาดทุนไทย และหากเฟดส่งสัญญาณที่จะไม่ลดอัตราดอกเบี้ยเลยในปีนี้ ค่าเงินบาทอาจพลิกกลับไปอ่อนค่าได้ต่อ ทะลุระดับ 37.5 บาทต่อดอลลาร์สหรัฐ แทนระดับที่เคยคาดการณ์ 37.0 บาทต่อดอลลาร์สหรัฐ ซึ่งจะกระทบต้นทุนการนำเข้าสินค้า โดยเฉพาะน้ำมัน ส่งผลให้เงินเฟ้อไทยปรับสูงขึ้นกว่าคาดได้ และกนง. อาจเลือกที่จะคงอัตราดอกเบี้ยตลอดทั้งปีแทนที่จะปรับลดอัตราดอกเบี้ยในเดือนธันวาคมอย่างที่เราคาด

M – Manufacturing – ภาคการผลิตอาจหดตัวต่อเนื่อง ความอ่อนแอของภาคการผลิตมีส่วนสำคัญทำให้เศรษฐกิจไทยอ่อนแอในช่วงที่ผ่านมา ทั้งขาดสินค้าในกลุ่มเทคโนโลยีที่เป็นที่ต้องการของตลาดโลก ขาด FDI หรือเติบโตรั้งท้ายในภูมิภาค หรือการที่ไทยนำเข้าสินค้าราคาถูกจากจีนเป็นจำนวนมากจนทำให้ผู้ประกอบการไทยไม่สามารถแข่งขันได้ โดยเฉพาะตัวเลข MPI ที่หดตัวต่อเนื่อง แม้เราคาดว่าภาคการผลิตจะปรับตัวดีขึ้นไตรมาสสามตามการฟื้นตัวของตลาดโลกและความเชื่อมั่นดีขึ้น แต่หากไทยไม่สามารถยับยั้งการเร่งระบายสินค้าจากจีน SMEs ไทยจะกระทบหนักถึงขั้นปิดโรงงาน

“จากการที่จีนยังคงระดับการผลิตสินค้าเพื่อรักษาระดับการจ้างงานและการเติบโตทางเศรษฐกิจแม้อุปสงค์ในประเทศชะลอและเผชิญสงครามการค้ากับชาติตะวันตก ซึ่งที่จริงจีนน่าจะผลิตลดลง แต่กลับนำผลผลิตส่วนเกินมาระบายในตลาดอาเซียนโดยเฉพาะไทย หากเป็นเช่นนี้ต่อเนื่อง ภาคการผลิตของไทย โดยเฉพาะโรงงานในกลุ่ม SMEs ที่ขาดความสามารถในการแข่งขันอาจต้องปิดตัวลงจนกระทบการจ้างงานและการบริโภคของคนไทยอีกทอดหนึ่ง ซึ่งหวังว่ารัฐบาลไทยจะมีความชัดเจนในการแก้ปัญหาสินค้าจีนที่ทะลักเข้ามาและเร่งให้ SMEs ไทยปรับตัวได้ในไม่ช้า” ดร.อมรเทพ กล่าว

แนวโน้มเศรษฐกิจไทยมีความผันผวน ผลกระทบจากปัจจัยทั้งภายในประเทศและปัจจัยทั่วโลก ในไตรมาสแรกของปี 2567 เศรษฐกิจฟื้นตัวช้า มีอัตราเติบโตเพียง 1.5% เทียบกับปีก่อน (yoy) หรือ 1.1% เทียบกับไตรมาสก่อนหน้าหลังจากปรับฤดูกาล (qoq, sa) เราประเมินว่าสถานการณ์ช่วงไตรมาสสองมีลักษณะคล้ายกันกับไตรมาสแรก โดยเราคาดว่าเศรษฐกิจไตรมาสที่สองจะขยายตัว 1.8% yoy หรือ 0.6% qoq, sa ซึ่งทางสำนักงานสภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติ (สศช.) จะเผยแพร่รายงานเศรษฐกิจไทย ไตรมาสที่สองในวันที่ 19 สิงหาคม และคาดว่าจะให้ข้อมูลเพิ่มเติมเกี่ยวกับการคาดการณ์เศรษฐกิจปีนี้ สำนักวิจัย CIMBT คงคาดการณ์การขยายตัวของ GDP สำหรับปี 2567 ทั้งปีไว้ที่ 2.3% และให้แนวโน้มสำหรับปี 2568 ที่ดูมีความหวังมากขึ้นไว้ที่ 3.2%

สำหรับเศรษฐกิจช่วงไตรมาสสอง นอกจากเศรษฐกิจไทยจะโตต่ำรายได้ยังกระจุกในภาคบริการที่เกี่ยวกับการท่องเที่ยว ขณะที่ภาคเกษตรเริ่มฟื้นตัวแบบค่อยเป็นค่อยไป แต่ภาคการผลิตกลับหดตัวและน่าเป็นห่วง ครัวเรือนระมัดระวังการใช้จ่าย เอกชนชะลอการลงทุนโดยเฉพาะภาคก่อสร้าง ขณะที่ภาคการผลิตยังหดตัว การส่งออกยังฟื้นไม่ชัดเจน มีตัวแปรที่เสริมจากไตรมาสหนึ่งคือการใช้จ่ายและการลงทุนภาครัฐเริ่มกลับมาขยายตัวนับจากเดือนพฤษภาคม ซึ่งน่าพอพยุงไม่ให้เศรษฐกิจทรุดตัวไปได้

ส่วนแนวโน้มเศรษฐกิจครึ่งหลังของปี 2567 เศรษฐกิจไทยน่าจะขยายตัวชัดเจนขึ้นโดยมีปัจจัยสนับสนุนจากการท่องเที่ยว การบริโภคภาคเอกชน การลงทุน และการส่งออก ขณะที่อุปสงค์ภายในจะฟื้นตัวอย่างค่อยเป็นค่อยไป เศรษฐกิจอาจเผชิญกับความเสี่ยงด้านลบจากความไม่แน่นอนทางการเมืองที่อาจลดความเชื่อมั่นของนักลงทุนและผู้บริโภค แต่เป็นปัจจัยชั่วคราว ขณะที่ความเสี่ยงหลักจะมาจาก ความขัดแย้งทางภูมิรัฐศาสตร์ การเลือกตั้งในหลายประเทศที่อาจเปลี่ยนขั้วการเมือง อัตราดอกเบี้ยที่ทรงตัวในระดับสูงลากยาว และภาคการผลิตที่อาจหดตัวต่อเนื่อง

แม้จะมีความท้าทายเหล่านี้ แต่รัฐบาลไทยมีงบประมาณ และดำเนินมาตรการการคลังที่มุ่งเป้าเพื่อกระตุ้นการลงทุนและเพิ่มการบริโภคภายในประเทศโดยไม่เพิ่มภาระหนี้ของรัฐบาลอย่างมีนัยสำคัญ นอกจากนี้ โครงการโครงสร้างพื้นฐานกำลังเร่งตัวขึ้น ทำให้การเชื่อมต่อดีขึ้น เพิ่มประสิทธิภาพ และสร้างโอกาสในการจ้างงาน

ธนาคารแห่งประเทศไทย (ธปท.) คงอัตราดอกเบี้ยนโยบายไว้ที่ 2.50% ในการประชุมวันที่ 12 มิถุนายน เพื่อรักษาระดับการกู้ยืมของครัวเรือนเนื่องจากกังวลเกี่ยวกับเสถียรภาพทางการเงินในระยะยาวจากหนี้ครัวเรือนที่เพิ่มขึ้น ขณะเดียวกัน ธปท. ส่งเสริมให้ครัวเรือนจัดการหนี้อย่างรับผิดชอบและพิจารณาโครงการปรับโครงสร้างหนี้สำหรับผู้ที่ประสบปัญหาทางการเงิน ส่วนเงินเฟ้อยังอยู่ภายใต้กรอบที่ธปท.สามารถควบคุมได้ ขณะที่การฟื้นตัวทางเศรษฐกิจเป็นไปตามคาดการณ์ของธปท. ซึ่งแสดงให้เห็นว่าไม่มีความจำเป็นเร่งด่วนในการลดดอกเบี้ยเพื่อเร่งการเติบโตทางเศรษฐกิจ อย่างไรก็ตาม คาดว่าการประชุมเดือนธันวาคมจะมีการลดดอกเบี้ยลง 0.25% ไปสู่ระดับที่ 2.25% เพื่อกระตุ้นการเติบโตทางเศรษฐกิจในปี 2568 และให้สอดคล้องกับระดับศักยภาพการเติบโตทางเศรษฐกิจไทย

สำหรับแนวโน้มค่าเงินบาทเทียบกับดอลลาร์สหรัฐ คาดว่าเงินบาทจะแข็งค่าจาก 36.7 บาทต่อดอลลาร์สหรัฐ ณ สิ้นเดือนมิถุนายน ไปที่ 36.5 บาทต่อดอลลาร์สหรัฐ ณ สิ้นเดือนกันยายน โดยเงินบาทมีแนวโน้มจะแข็งค่าขึ้นเล็กน้อยในไตรมาสที่ 3 ตามการคาดการณ์ว่าจะมีการลดดอกเบี้ยของสหรัฐในเดือนกันยายน ซึ่งจะช่วยลดความกังวลเกี่ยวกับสภาพคล่องของตลาดการเงินและช่วยให้เงินทุนไหลเข้าสู่ตลาดเกิดใหม่ในเอเชีย อย่างไรก็ตาม คาดว่าเงินบาทปลายปีนี้จะอ่อนค่าลงไปที่ 37.00 บาทต่อดอลลาร์สหรัฐ เนื่องจากความไม่แน่นอนที่สูงขึ้นในเศรษฐกิจสหรัฐ โดยเฉพาะอย่างยิ่งเกี่ยวกับสงครามการค้าระหว่างสหรัฐและจีนในช่วงการเลือกตั้งประธานาธิบดีสหรัฐ

ปัจจัยขับเคลื่อนการเติบโตที่สำคัญ:

- – การท่องเที่ยว: เป็นปัจจัยขับเคลื่อนการเติบโตหลัก คาดว่าจำนวนนักท่องเที่ยวจะถึง 35.6 ล้านคนในปี 2567 และ 39.1 ล้านคนในปี 2568 การฟื้นตัวนี้จะช่วยกระตุ้นภาคบริการ เช่น โรงแรม ร้านอาหาร การขนส่ง และค้าปลีก รวมทั้งช่วยให้เกิดการจ้างงานและการปรับตัวของค่าจ้างและชั่วโมงทำงานที่ดีขึ้นในตลาดท่องเที่ยวระดับกลางถึงบน ขณะที่ตลาดท่องเที่ยวราคาประหยัดที่พึ่งพิงกรุ๊ปทัวร์จากจีนอาจจะยังไม่ฟื้นตัวเต็มที่เพราะนักท่องเที่ยวจีนกลับมาไม่ถึง 60%เทียบก่อนโควิด

- – การบริโภคภาคเอกชน: จะได้รับการสนับสนุนจากความเชื่อมั่นของผู้บริโภคที่เพิ่มขึ้นและการใช้จ่ายของครัวเรือนซึ่งได้รับการสนับสนุนจากมาตรการกระตุ้นของรัฐบาล เช่น การอุดหนุนค่าใช้จ่ายสาธารณูปโภคและการแจกเงินสดแก่กลุ่มเป้าหมาย นอกจากนี้ แผนการแจกกระเป๋าเงินดิจิทัลมูลค่า 10,000 บาท หากทำได้จริงในปีนี้ จะมีผลบวกต่อการเติบโตทางเศรษฐกิจอีก 0.2% ทำให้อัตราเติบโตทางเศรษฐกิจในปี 2567 เพิ่มขึ้นจาก 2.3% ไปอยู่ที่ 2.5% อย่างไรก็ดี การบริโภคโดยรวมน่าจะยังไม่สามารถเติบโตได้แรง โดยมีผลจากการลดลงของการซื้อรถยนต์และสินค้าคงทนอื่นๆ แต่สินค้ากลุ่มบริการน่าจะขยายตัวได้ดีต่อเนื่อง

•- การลงทุน: คาดว่าการลงทุนภาคเอกชนจะเติบโตได้ดีขึ้นตามการฟื้นตัวของภาคการผลิตเพื่อส่งออก ขณะที่การลงทุนภาครัฐน่ากลับมาขยายตัวได้ดีหลังมีงบประมาณ โดยเฉพาะการลงทุนด้านการพัฒนาโครงสร้างพื้นฐาน ทั้งนี้ การเร่งการลงทุนภาครัฐเป็นสิ่งสำคัญในการเพิ่มความเชื่อมั่นของนักลงทุน โดยเฉพาะอย่างยิ่งในการดึงดูดการลงทุนโดยตรงจากต่างประเทศ (FDI) ไปยังพื้นที่เขตพัฒนาพิเศษภาคตะวันออก (EEC) ซึ่งเชื่อว่าจะมีความชัดเจนช่วงไตรมาสสามนี้

•- การส่งออก: คาดว่าการส่งออกจะฟื้นตัวได้ดีขึ้น โดยได้รับแรงหนุนจากการฟื้นตัวของการค้าโลกและความต้องการสินค้าของไทย ทั้งนี้ ความขัดแย้งระหว่างสหรัฐกับจีนน่ามีผลให้ไทยได้ประโยชน์จากการค้าระหว่างไทยกับสหรัฐได้มากขึ้น ซึ่งจะช่วยสนับสนุนภาคการผลิตและการจ้างงาน โดยเฉพาะในกลุ่มอิเล็กทรอนิกส์และอาหารแปรรูป